Pensamiento Económico II – Lección V

Teoría neo-clásica del dinero, el interés y los

precios

(Irving Fisher y Knut Wicksell)

Luis Guillermo Vélez Álvarez

Economista, Docente Universidad EAFIT

I.

Introducción

La teoría

económica moderna de le presenta dividida en dos grandes campos: la microeconomía

y la macroeconomía. La primera se ocupa de la formación de los precios

relativos y de la asignación de los recursos productivos en los diferentes

usos; la segunda trata de los determinantes del nivel agregado de producción.

La distinción procede de Keynes:

“La división de la economía en teoría del valor y la

distribución por una parte y teoría del dinero por la otra es, en mi opinión,

una separación falsa. Sugiero que la dicotomía correcta es entre la teoría de

la industria o firma individual y las remuneraciones y distribución de una

cantidad dada de recursos entre

diversos usos, por una parte, y la teoría de la producción y la ocupación en conjunto, por la otra”

El de la microeconomía

es un mundo sin dinero: la asignación de los recursos y la distribución del

producto o remuneración de factores se hace bajo el supuesto de que el dinero

no ejerce ninguna influencia en la formación de los precios relativos. El

dinero aparece en la macroeconomía. Pero allí también se supone que el dinero

no ejerce o no debería ejercer ninguna influencia en la determinación del nivel

agregado de producción y empleo. Veamos como presenta las cosas uno de los

manuales de macroeconomía más populares, el del profesor Mankiw, de la

Universidad de Harvard:

“Ya tenemos una teoría para explicar los

determinantes de nivel general de precios de la economía. Esta teoría tiene

tres elementos: 1. Los factores de producción y la función de producción

determinan el nivel de producción Y; 2. La oferta monetaria M, determina el valor

nominal de la producción PY. Esta conclusión se desprende de la ecuación

cuantitativa y del supuesto de que la velocidad del dinero se mantiene fija; 3.

El nivel de precios, P, es el cociente entre el valor nominal de la producción,

PY, y el nivel de producción, Y. En

otras palabras, la capacidad productiva de la economía determina el PIB real;

la cantidad de dinero determina el PIB nominal; y el deflactor del PIB es el

cociente entre el PIB nominal y el real. Esta teoría explica lo que ocurre

cuando el banco central altera la oferta monetaria. Como la velocidad se

mantiene fija, cualquier variación de la oferta monetaria provoca una variación

proporcional del PIB nominal. Como los factores de producción y la función de

producción ya han determinado el PIB real, la variación del PIB nominal debe

representar una variación del nivel de precios. Por lo tanto, la teoría

cuantitativa implica que el nivel de precios es proporcional a la oferta

monetaria. Como la tasa de inflación es la variación porcentual del nivel de

precios, esta teoría del nivel de precios es también una teoría de la tasa de

inflación (…) Por consiguiente, la teoría cuantitativa establece que el banco

central, que controla la oferta monetaria, tiene el control último de la tasa

de inflación. Si el banco central mantiene estable la oferta monetaria, el

nivel de precios se mantiene estable. Si eleva rápidamente la oferta monetaria,

el nivel de precios sube rápidamente”

Esta teoría debe

resultar un poco desconcertante para el estudiante de economía al cual se le

habla al mismo tiempo de que la política monetaria, es decir, las variaciones

en la cantidad de dinero operadas por el banco central, afectan la tasa de

interés y por esta vía la demanda de inversión y consumo y por tanto el nivel

de producción. Es decir, al menos en el corto plazo y bajo determinadas

circunstancias, la moneda puede ejercer alguna influencia en la determinación

del nivel y la composición de la producción. El objeto de la teoría monetaria

es establece las condiciones bajo las cuales el dinero es o no neutral. El

objetivo de la política monetaria es el de gestionar las variaciones en la

cantidad de dinero de forma tal que se minimicen las perturbaciones que puede

ejercer sobre el sector real.

Después de haber

examinado en las lecciones anteriores las contribuciones de Marshall y Walras

que están en la base de los dos grandes enfoques de la microeconomía moderna -

el de equilibrio parcial, asociado a Marshall, y el de equilibrio general,

asociado a Walras- vamos a estudiar en esta parte la génesis de buena parte de

las ideas centrales de la teoría monetaria moderna a partir de las

contribuciones de un par de economistas especialmente representativos: el

norteamericano Irving Fischer y el sueco Knut Wicksell. Pero antes de examinar

las contribuciones de estos autores, es conveniente presentar algunos elementos

de teoría monetaria básica.

II.

Dinero

y formas monetarias.

En economía el

dinero se define por sus funciones.

Es dinero todo aquello que sea a la vez medio general de cambio o pago, medida

de valor o unidad de cuenta y reserva o depósito de valor. De esas tres

funciones la definitiva es la de ser medio general de cambio. Podemos medir el

valor en unidades de trabajo o en unidades de cualquier bien. Ser reserva de

valor es un atributo general a todos los bienes o cualquier título

representativo de propiedad sobre ellos. Una acción o un bono son reserva de

valor, pero esto no los convierte en dinero. El atributo necesario para que algo

sea dinero es sea dinero es su aceptabilidad general en los intercambios en

unas circunstancia sociales e históricas determinadas.

Esta última

frase nos lleva a un punto fundamental: el dinero es un fenómeno social. No en

todas las sociedades o formas de organización económica existe el dinero. Así

mismo, una cosa que funciona como dinero en una sociedad puede no serlo en otra

o en una época histórica diferente de la misma. Esto nos lleva a una nueva

noción, ligada aunque distinta al concepto abstracto de dinero: la de forma

monetaria.

Brevemente dicho

las formas monetarias son aquellos objetos que en virtud de la convención

social funcionan o han funcionado como dinero. En los textos de historia del

dinero o

en los trabajos de los antropólogos se encuentra un abigarrado catálogo de

objetos que en algún momento de la historia o en diferentes sociedades

funcionaron como dinero. Se habla de pieles, conchas, ganado, etc. La característica común a todas esas cosas que

en alguna circunstancia histórica funcionaron como dinero es el hecho de que

por alguna razón u otra, percibida por los individuos que comercian, su

capacidad de intercambiarse por otras mercancías era mayor que la de las demás.

Carl Menger habla de capacidad de venta o de mercancías más vendibles.

Modernamente se da a este atributo el nombre de liquidez. Volveremos sobre este

concepto. Veamos un par de textos de Menger:

“El interés económico de cada uno de los agentes de

la economía les induce, pues, cuando alcanzan un mayor conocimiento de sus

ventajas individuales, a intercambiar sus mercancías por otras, incluso aunque

esta últimas no satisfagan de forma inmediata su finalidad se uso directo. Y

ello sin previos acuerdos, ni presión legislativa e incluso sin prestar

atención al interés público. Ocurre de este modo, bajo el poderoso influjo de

la costumbre, presente por doquier a medida que aumenta la cultura económica,

que un cierto número de bines, que son siempre los que, en razón de tiempo y

lugar, mayor capacidad de venta poseen, son siempre aceptados por todos en las

operaciones de intercambio y pueden intercambiarse a su vez por otras

mercancías”

“El origen del dinero es, como hemos visto, del todo

natural y, por consiguiente, sólo en muy contados casos puede atribuirse a

influencias legislativas. El dinero no es una invención estatal ni el producto

de un acto del legislador. La sanción o aprobación por parte de la autoridad

es, pues, un factor ajeno al concepto del dinero. El hecho de que unas

determinadas mercancías alcancen la categoría de dinero surge espontáneamente

de las relaciones económicas existentes, sin que sea precisas medidas estatales”

Llegados a este

punto hay que referirse a la manera en que los metales nobles, el oro y la

plata, llegan a convertirse en la forma monetaria o en la forma de dinero más

reconocida en a lo largo de la historia universal.

“El oro y la

plata no son dinero por naturaleza, pero el dinero es, por naturaleza, oro y

plata”,

escribe Marx. Esta idea se encuentra en la obra de muchas economistas de todas

las épocas y todos los países. En el siglo XVIII, Ferdinand Galiani señala que

la utilización de los metales preciosos como moneda “no resultó de una elección

libre y caprichosa, sino de una necesidad relacionada con la naturaleza misma

de los metales y con los requisitos de la moneda”. Finalmente, Menger, tan lejano en el tiempo de

Galiani como lejano en la teoría de Marx, se expresa de manera similar: “De la

precedente exposición de la naturaleza y origen del dinero se desprende

claramente que, en las circunstancias normales de las relaciones comerciales de

los pueblos civilizados, los metales nobles se convierten, de manera natural,

en dinero económico”

¿Cuáles son pues

esos atributos naturales de los metales preciosos que los convierten naturalmente

en dinero?

·

Divisibilidad en

alícuotas partes sin pérdida de valor.

·

Elevado valor por unidad

de volumen o peso determinado por su escasez relativa.

·

Durabilidad pues el

paso del tiempo no menoscaba sus atributos físicos.

Hoy entendemos

que el dinero no es ni debe ser necesariamente una mercancía. Sin embargo, los

atributos señalados de los metales preciosos corresponden a las características

que definen el concepto abstracto del dinero y a las que en circunstancias

normales debe tener el dinero fiduciario que es la forma predominante del

dinero en el mundo moderno.

Un paso adelante

en esta historia es la aparición de la acuñación. La utilización de los metales

preciosos con fines monetarios no está libre de inconvenientes. Aunque menos

problemático que el ganado, los metales preciosos son engorrosos de transportar,

pesar, dividir y comprobar su autenticidad y grado de pureza. Esa idea se encuentra en muchos autores. Veamos como

la expresa Menger:

“De entre estos inconvenientes que se derivan de la

utilización de los metales nobles con fines dinerarios se destacan como los más

importantes los debidos a la difícil comprobación de su autenticidad y de su

grado de pureza y a la necesidad de dividir estos duros metales en las piezas

correspondientes a las transacciones. Son dificultades que no pueden eliminarse

sin pérdida de tiempo y sin sacrificios económicos”.

La acuñación

parece ser algo muy antiguo. Según el historiador griego Heródoto esta

innovación es obra de Creso, rey de Lidia, hacia finales del siglo VIII antes

de J.C. En

cualquier caso con la acuñación se resuelven indicados pero, como veremos,

aparecerán otros. Volvamos a Menger.

“La significación para la economía de las monedas

acuñadas radica, pues, en que (prescindiendo de la operación mecánica de la

división del metal noble en las cantidades requeridas) cuando las recibimos no

tenemos que comprobar su autenticidad, pureza y peso y cuando las damos también

nos ahorramos esta comprobación”

Aquí aparece un concepto

que es fundamental para el entendimiento de la moneda en todas sus formas:

confianza. El que los agentes crean que la moneda acuñada elimina todos los inconvenientes

señalados depende de la confianza en la honestidad del acuñador. Frente a esto,

Menger deposita su confianza en el gobierno:

“Es de todo punto evidente que quien mejor puede

garantizar el peso y la pureza de las monedas acuñadas es el Estado, porque

todos le conocen y reconocen y, al mismo tiempo, tiene el poder de amedrentar y

castigar a los infractores. De ahí que los gobiernos hayan asumido casi siempre

el deber de acuñar las monedas necesarias para el comercio”

Con la acuñación

los estados asumen el control de la moneda. Desde los romanos todos los estados

– grandes y pequeños – emplearan en su provecho el poder de acuñación. Las

discusiones monetarias sobre la circulación metálica tienen que ver con las

alteraciones en las monedas acuñadas – los cambios subrepticios en su peso y

ley – y las consecuencias de ello sobre la actividad económica.

La cuestión es

relativamente simple de explicar. Una moneda de cierta denominación, digamos la

libra, está definida por cierta cantidad de metal noble combinado en

determinadas proporciones. Una libra es, por ejemplo, una moneda de 20 gramos

de peso de ley 900. La ley de la moneda es la porción del metal noble en el

peso total. Con 200 gramos pueden acuñarse 11 libras. El acuñador o la casa de

moneda, que será una dependencia del gobierno, se queda con una de ellas y

entrega las otras 10 al dueño del metal. El cobro por la acuñación se denomina

el señoreaje y en el ejemplo equivale a la onceava moneda.

En el curso de

la historia los gobiernos se fueron reservando el derecho de acuñación dentro

de su territorio. Con frecuencia los gobernantes venales alteraban el peso o la

ley de las monedas acuñadas para aumentar de esta forma sus ingresos. Este

subterfugio tenía un efecto temporal pues con mayor o menor rapidez el mercado

se percataba del dolo y la moneda alterada perdía valor: en el mercado interno

disminuía su poder adquisitivo y se devaluaba con relación a las monedas de

otros países.

La acuñación

eliminaba los inconvenientes del uso de los metales en lingotes o el polvo.

Pero de ella resultarán otros problemas. Galbraith los resume de la siguiente

forma:

“La acuñación de monedas era sumamente práctica.

Pero era también una invitación a grandes fraudes públicos y pequeños fraudes

privados. Los gobernantes pródigos o faltos de recursos – que en aquellos

tiempos constituyeron una clara mayoría – comprendían a menudo que podían

reducir la cantidad de metal en sus monedas o confeccionarlas de calidad

inferior, con la esperanza de que nadie lo advertiría, al menos en breve plazo.

Así, podía comprarse lo mismo con una cantidad menor de oro o de plata, o podía

comprarse más con una cantidad igual. También ocurría que los empresarios

privados, después de cerrar un trato, recortaban o limaban unos miligramos de

metal de las monedas con que se había concertado el pago. Esto, con el tiempo,

producía un agradable aumento marginal de los beneficios. La falsificación fue

también un invento antiguo. Ya en el año 540 antes de J. C. se dice que

Polícrates de Samos estafó a los espartanos con monedas de oro falsas. Con el

transcurso del tiempo, y según las necesidades de los gobernantes, su capacidad

de resistir la tentación – que solía ser modesta – y el desarrollo privado de

las artes defraudatorias, la moneda tendió caso invariablemente a empeorar

(...) En el mundo antiguo y medieval, las monedas de diferentes jurisdicciones

convergían en las ciudades comerciales más importantes. Si existía la

predisposición a aceptar moneda bajo palabra, se pagaba indefectiblemente con

dinero malo y se retenía el bueno. Esta circunstancia dio origen, en 1588, a la

máxima de Sir Thomas Gresham, previamente formulada por Oresmo y Copérnico, y

reflejada en la acumulación secreta del buen dinero romano, según la cual la

moneda mala expulsa siempre la buena”.

Ya en la Edad

Media al lado de la circulación metálica se desarrolló una activa y amplia

circulación de letras de cambio emitidas por agentes privados, entre los que se

destacaron los orfebres lombardos. En las principales ciudades de Europa

estaban establecidos orfebres o banqueros que tenían vínculos comerciales y

financieros entre ellos. Un comerciante florentino que necesitaba realizar

compras en Londres, en lugar de viajar cargado de monedas, exponiéndose a los

salteadores de caminos, se presentaba ante un orfebre de Florencia al que

entregaba su metálico a cambio del cual éste le libraba una letra pagadera en

Londres por su corresponsal. Así, el comerciante hacía el viaje entre las dos

ciudades, al llegar a Londres redimía su letra y realizaba sus transacciones.

Es fácil imaginar, dada la confianza que inspiraba el emisor, que las letras

circularan entre los comerciantes y banqueros durante mucho tiempo y en

diversas transacciones antes de su redención efectiva. También podía ocurrir

que nunca se redimieran y que se compensaran en las cuentas de los banqueros.

En algún momento las letras empezaron a expedirse al portador y circulaban como

efectivo al igual que las monedas. De esta forma va apareciendo el billete de

banco.

Como ha señalado

Galbraith, el proceso de creación de dinero por los bancos “es tan simple que

repugna a la mente”.

La clave de todo está en que los depositantes del efectivo metálico a cambio

del cual reciben los certificados de depósito, las letras y, finalmente, los

billetes de banco no se presentan todos al mismo tiempo a reclamar el oro o las

monedas depositadas. La práctica les enseñará pronto a los banqueros que para

atender el flujo de retiros basta tener en caja en dinero oro o monedas sólo

una fracción del monto total de billetes o certificados emitidos. Así, un

banquero que ha recibido un depósito de 100 emite a favor del depositante

certificados o billetes por ese monto. En esa operación el metálico es

reemplazado en la circulación por los billetes. Supongamos ahora que un

comerciante solicita un préstamo de 100 al banquero. Éste le entrega sus

propios billetes y registra en su contabilidad una cuenta por cobrar en tanto

que el comerciante registra una cuenta por pagar. Los billetes son un activo

para el comerciante y un pasivo del banco. Y así sucesivamente el banco crea

dinero de la nada. El limite a la capacidad de creación de dinero está impuesto

por el monto de dinero metálico que el banquero sabe que debe tener para

atender el flujo de retiros. En el ejemplo, el banquero mantiene en reserva

metálica un 20% de los billetes emitidos. La creación monetaria moderna

funciona de la misma forma con la única diferencia de que la reserva está

constituida no por metálico sino por dinero del banco central: efectivo o

depósitos.

Los primeros

bancos de emisión fueron bancos privados.

La aparición de los bancos estatales de emisión y del consiguiente monopolio de

los gobiernos es un fenómeno del siglo XIX y aún del siglo XX.

Llegados a este

punto, podemos resumir la pseudo-historia de la evolución de las formas

monetarias. La historia de las formas monetarias es la historia de las

desmaterialización del dinero.

Etapa 1. El

trueque. Partimos de un mundo del trueque o donde todas las mercancías son

moneda. Dice Robert Clower: “una mercancía-moneda es (...) cualquier mercancía que

puede intercambiarse directamente con todas las demás mercancías. De lo cual

resulta que una economía de trueque es una economía en la cual todas las

mercancías son mercancía-moneda”.

Etapa 2. Los

inconvenientes del trueque y la aparición de mercancías-moneda. La doble

coincidencia de necesidades es el principal inconveniente del trueque. También

hay costos de transacción. El desarrollo de los intercambios lleva a la

aparición de bienes que no se demandan por sí mismos sino como intermediarios

en el intercambio. Ciertas mercancías se destacan de las demás y se convierten

en moneda a medida que se generaliza su aceptación en los intercambios.

Etapa 3. El oro

y la plata se destacan como las mercancías más aptas para servir de moneda. Los

inconvenientes del uso de los metales en trozos, lingotes o polvo dan lugar a

la aparición de la acuñación.

Etapa 4. La

acuñación permite superar ciertos inconvenientes, para da lugar al surgimiento

de otros problemas. Con la acuñación empieza el proceso de desmaterialización

del dinero. El valor del dinero se desprende progresivamente del valor del

material del que está hecho.

Etapa 5.

Aparición del dinero semi-fiduciario. La

conexión entre el valor de la materia – monedas de oro y plata - y el valor de

los títulos representativos (letras, certificados de depósito, billetes)

disminuye progresivamente. Se mantiene el vínculo característico del patrón

oro. En esta etapa se produce la estatización del dinero. La exigencias del

patrón oro imponen cierto límite a la creación monetaria. De todas formas la

oferta monetaria es elástica y en gran medida exógena. Este es el régimen

monetario en al que se asocian los análisis de Wicksell y Fisher.

Etapa 6. La moneda

fiduciaria moderna es una creación de los estados. Con la desaparición del

patrón oro en los años 30 y la supresión de la convertibilidad del dólar en

1971, despareció todo vínculo entre la mercancía-moneda oro y la moneda. La

moneda se hizo completamente fiduciaria. Otros rasgo de esta época es el

monopolio estatal de la emisión de la moneda primaria y el control de la

emisión secundaria. La moneda está conformada por las especies puestas en

circulación por el banco central (billetes y monedas) y por los depósitos de

los particulares en los bancos comerciales. Estos depósitos son simples

registros contables que se trasladan de un cliente a otro por mandato de su

propietario mediante un cheque, una orden de pago o un traslado

electrónico.

Etapa 7.

Desnacionalización del dinero. El dinero no siempre ha sido una creación de los

estados. El monopolio de la emisión por los estados nacionales es un fenómeno

histórico reciente. Los bancos nacionales son una creación del siglo XIX y en

muchos países, Colombia entre ellos, del siglo XX. Se están registrando cambios

importantes que indican el surgimiento de nuevas formas de organización

monetaria. En 2000 apareció el Euro, una moneda supranacional cuya aparición

supuso la desaparición de las monedas nacionales de varios países de Europa.

También se ha dado el caso de países – como Ecuador y Panamá – que adoptan como

moneda propia la moneda creada en otros países. En fin, en 2008 apareció un

sistema descentralizado de transacciones electrónicas que tiene una unidad

monetaria denominada el bitcoin.

III.

Dicotomía,

integración y neutralidad.

La teoría

clásica y la teoría neo-clásica comparten una característica fundamental. En un

y otra los precios relativos, las cantidades producidas y demandadas de todos

los bienes y las cantidades demandadas y empleadas de los diversos servicios

productivos (y por lo tanto los ingresos de sus propietarios) se determinan en

términos del análisis real, es decir, en una economía en la que no existe

moneda. En un segundo momento del análisis se introduce o integra la moneda y

se determinan las variables nominales: los precios monetarios y la tasa de

interés monetaria o nominal y la tasa de cambio, es decir, la relación de

cambio de una moneda nacional por otra.

La separación

entre el sector real y el sector monetario recibe el nombre de dicotomía. Por

perfecto y riguroso que sea el modelo de economía real no puede eludir el hecho

de que exista la moneda, es decir, el hecho de que las economías concretas son

economía monetarias. El hecho de que precios observables son monetarios y las

transacciones se realizan en dinero. El análisis económico debe dar cuenta de

la formación de esos precios monetarios o, de lo que es lo mismo, de la

formación del poder adquisitivo de la moneda. Esto es lo que se denomina

integración de la moneda. La integración de la moneda no es otra cosa que

explicar el valor de la moneda a partir de las acciones de los agentes económicos.

El problema no es trivial, especialmente cuando se trata de una moneda

fiduciaria.

Una moneda

mercancía, como el oro y la plata, tiene utilidad en su condición de mercancía

y su producción supone un esfuerzo, es costosa. Eso significa que, en

principio, el valor de la moneda mercancía obedece a las mismas reglas de todas

las demás mercancías. Con la moneda

fiduciaria el asunto es más complejo. De una parte no es mercancía, es decir,

no es algo que tenga una utilidad propia. De la otra, su costo de producción no

guarda relación alguna con su valor nominal – el costo de un billete de un

dólar es el mismo que el de uno de cien – y es tan bajo que podemos asumir que

es inexistente. Por ello la moneda fiduciaria es refractaria al análisis del

valor en términos de utilidad o dificultad de producción. Sin embargo, es

evidente que la moneda tiene un precio positivo, su poder de compra. El

problema de la integración consiste entonces en explicar el precio positivo de

la moneda a partir de la conducta de los agentes económicos.

Ahora bien, si

para determinar las variables reales pudo prescindirse de la moneda es preciso,

lógicamente, que la integración de la moneda no modifique esas variables

reales. En efecto, si la integración de la moneda las altera los precios

relativos es claro que el análisis en términos reales carece de todo sentido.

La dicotomía análisis real – análisis monetario exige, lógicamente, que la

moneda sea neutral. No importa cuál sea la teoría del valor subyacente. Si el

precio de la mercancía i en términos de la mercancía j es igual a γ en el mundo

sin moneda; esa relación de intercambio debe mantenerse una vez que la moneda

se incorpora en el análisis. Esto es lo que se denomina neutralidad de la

moneda.

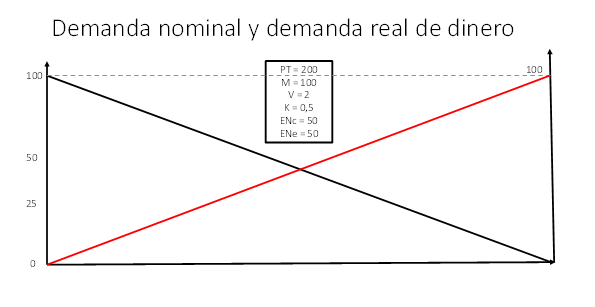

Gráfica 1

Por las razones

expuestas, la teoría cuantitativa es la única teoría del valor de la moneda que

es compatible con la dicotomía y la neutralidad. En su forma más escueta esta

teoría sostiene que el valor de la moneda varía inversamente con su cantidad.

Dicho de otra forma: el nivel de precios es proporcional a la cantidad de

dinero y las variaciones en la cantidad de dinero inducen variaciones

proporcionales en el nivel de precios. Esto puede expresarse empleando la

conocida ecuación cuantitativa atribuida a Irving Fisher:

MV

= PY

La producción

real Y está determinada por fuerzas reales: la función de producción y las

dotaciones de capital y trabajo. La velocidad de circulación V es una variable

institucional: costumbres de pago de la economía, grado de bancarización, etc. Así

las cosas, dadas Y y V, es evidente que si M varía P debe hacerlo en la misma

proporción. Pero este no es el final sino el principio de la historia, como la

expresa Wicksell:

“Que una cantidad grande o pequeña de dinero puedan

asegurar el desarrollo del mismo nivel de actividad si el precio de los bienes

se eleva o se reduce proporcionalmente a esa cantidad es una cosa. Otra cosa es

mostrar por qué tal cambio en los precios debe seguir siempre a un cambio en la

cantidad de dinero y describir cómo se produce eso”[20]

Con el dinero se

compran bienes. Cuando cambia la cantidad de dinero disponible en la economía,

es preciso, para que se modifiquen los precios, que cambie la demanda de

bienes. El meollo de la cuestión radica en entender por qué a un cambio en la

cantidad de dinero le sigue necesariamente un cambio en la demanda de bienes. Veamos

la forma como Wicksell formula esta cuestión:

“Supongamos que por una u otra razón aumentan los

precios de las mercancías mientras que permanecer invariables los stocks de

dinero, o que le stock de dinero disminuye mientras los precios permanecen

temporalmente invariables. La liquidez de caja se mostrará gradualmente como

demasiado pequeña en relación con el nuevo nivel de precios (...) Por tanto, se

intenta aumentar la liquidez. Ello sólo puede hacerse – dejando por ahora de

lado la posibilidad de pedir préstamos, etc. – reduciendo la demanda de bienes

y servicios o aumentando la oferta de los propios bienes o mediante ambos

procedimientos. Lo mismo sucede a todos los poseedores y consumidores de

bienes. Pero, en realidad, nadie logrará alcanzar su objetivo, ya que la suma

de caja líquida de los individuos viene limitada por el stock disponible de

dinero o, mejor, es igual a él. Por otra parte, la disminución de general de la

demanda y el aumento de la oferta de bienes llevarán necesariamente a un

descenso continuo de los precios que cesará sólo cuando los precios hayan

alcanzado un nivel al que la liquidez de caja se considere adecuada”

Cada agente

mantiene en caja una cantidad de dinero que considera adecuada dados unos

precios y un nivel de transacciones.

Cuando se produce un cambio exógeno en el stock de dinero o en los

precios, la cantidad de dinero que mantiene cada agente deja de ser la adecuada.

En consecuencia, trata de restablecer esa cantidad y sólo puede hacerlo

reduciendo su demanda de bienes o servicios o aumentado su oferta. Como todos

los agentes actúan de la misma forma, se desencadena un descenso continuo de

los preciso que sólo se detiene cuando la liquidez de caja alcance nuevamente

el nivel que los agentes consideran adecuado.

La gráfica 2 esquematiza

el planteamiento.

Gráfica 2

El agente

económico (i) recibe de dinero cuando vende bienes y servicios y entrega dinero

cuando los compra. Dados el patrón de pagos y su ingreso o nivel de transacciones,

para cada conjunto de precios (Pi) habrá una cantidad de dinero (Mi) que el

agente estima conveniente mantener en caja, esa es su encaje nominal o demanda

nominal de dinero. Su encaje real o demanda real de dinero es esa demanda

nominal con relación al volumen total de transacción que el agente realiza:

Mi/PiTi

= Ki.

Cada agente

tiene una demanda real K. Vamos a profundizar en este punto. Tomemos la

situación representada en la gráfica 3. Al principio del período, el mes, el

agente-consumidor recibe 100 por la venta de sus servicios productivos. A lo

largo del mes realiza pagos por compra de bienes y servicios hasta agotar su

ingreso. Los pagos que realiza el agente-consumidor son el ingreso del

agente-empresa. A media que el saldo monetario del agente consumidor se agota

se aumenta el saldo monetario del agente empresa. La cantidad total de dinero

circulando en esta economía es M = 100.

El valor total

de las transacciones es de 200. En efecto, la empresa paga al consumidor 100

por la venta de servicios productivos y estos pagan a la empresa 100 cuando

adquieren bienes de consumo. Por tanto: PT = 200.

Por otra parte,

al principio del período el agente consumidor tiene 100 de dinero y al final 0.

Por tanto su saldo medio es de 50. El agente empresa al principio del período

tiene 0 y al final tiene 100. Por tanto su saldo medio es 50. El saldo nominal

medio o encaje nominal de ambos agentes es 100.

La demanda real

de dinero del consumidor es la relación entre su saldo nominal (50) y el ingreso

monetario que recibe (100). Por tanto, su demanda real es Kc = 0,5.

La demanda real

de dinero de la empresa es la relación entre su saldo nominal y el ingreso monetario

que recibe. Por tanto, su demanda real es Ke = 0,5.

La demanda real

de dinero de ambos agentes es la relación entre la suma de los saldos nominales

de ambos (100) y la suma del ingreso nominal de ambos, que equivale al total de

transacciones de la economía (200). Por tanto K = 0,5.

Así, podemos

resumir las cosas de esta forma:

Llamaremos

oferta monetaria a la cantidad de dinero circulando en la economía: Mo = 100. Mo

es una variable exógena:

Llamaremos

demanda de dinero el encaje nominal de ambos agentes: Md = 100. La demanda real

de dinero es la relación entre el encaje nominal y el volumen total de

transacciones. En el ejemplo, K = 0,5.

Por tanto se

puede escribir las siguientes ecuaciones:

Mo

= KPT ó Mo/PT = K

Ya podemos

interpretarla como una condición de equilibrio. Lo cual significa que si Mo/PT

es mayor o menor que K, se desencadenan reacciones que tienden a restablecer la

igualdad. ¿Qué clase de reacciones? Naturalmente, reacciones de mercado,

reacciones de oferta y demanda.

Gráfico 3

Antes de

examinar con detalle el funcionamiento del efecto de encaje o saldo monetario,

es conveniente, para fijar ideas examinar el funcionamiento de la economía de

dos agentes suponiendo que modificamos la cantidad de dinero disponible y el

patrón de pagos y gastos. Esto se presenta en la gráfica 4. La economía sigue

teniendo un volumen total de transacciones PT = 200. Ahora el agente consumidor

recibe su pago quincenalmente y como antes lo gasta uniformemente a lo largo de

la quincena. Al mismo tiempo el agente empresario reconstruye su encaje. En

estas condiciones es claro que el encaje nominal medio de cada uno de los agentes

de 25 unidades monetarias, el encaje real es 0,25 de las transacciones y la

velocidad de circulación es 4. La cantidad de dinero requerida se reduce a la

mitad: Mo = 50. Si el período de pago es semanal el saldo nominal y el saldo

real requerido se reduce a la mitad, la velocidad de circulación se duplica y

la cantidad requerida de dinero es la mitad: Mo = 25. Todo ello para un mismo

nivel de actividad económica.

Gráfico 4

IV.

El

efecto encaje real.

Los agentes

desean mantener un cierto nivel de liquidez; un encaje nominal que, dados el

patrón de pagos y el nivel de actividad, guarda relación con el nivel de

precios. Es el encaje real. La demanda de dinero de los agentes es el encaje

medio que mantienen. A partir de Keynes la literatura de teoría monetaria

considera tres motivos para demandar dinero o mantener encaje de dinero: motivo

transacciones, motivo precaución y motivo especulación o liquidez. La demanda

por transacciones resulta del conocimiento que los individuos tienen de las

entradas y salidas de dinero asociadas a su actividad económica – compras,

ventas, créditos, etc. - en un período de tiempo. La demanda por precaución es

aquella que se hace para atender pagos que sin hacer parte del giro habitual de

la actividad pueden presentarse eventualmente: una oportunidad de compra o la

atención de una calamidad. Finalmente, la demanda especulativa es que la que se

hace para aprovechar una oportunidad de inversión pueda presentarse. Las dos

primeras demandas están asociadas al nivel de transacciones. La segunda al

costo de oportunidad de tener un activo no rentable, el dinero, en lugar de uno

rentable, un bono del gobierno o de una particular. Ese costo de oportunidad es

el interés que se deja de recibir.

Cuando por

cualquier razón – típicamente un cambio en la cantidad de dinero o en los

precios monetarios – el saldo monetario real aumenta o disminuye con relación

al nivel que el individuo considera conveniente; éste tratará de ajustarlo y

eso sólo puede hacerlo comprando menos o vendiendo más o adquiriendo un crédito

o realizando un préstamo. Es decir, el esfuerzo del individuo por ajustar su

encaje o, lo que es lo mismo, los cambios en su demanda de dinero, se traducen

necesariamente en cambios en su demanda neta de bienes o servicios o cambios en

su demanda neta de créditos. Es de esta forma como el dinero ejerce su efecto

sobre la actividad económica: esto es lo que se denomina efecto encaje real.

El efecto encaje

real - o efecto saldo monetario o efecto riqueza, como también se le conoce –

ha sido estudiado por un gran número de economistas. La razón es muy simple. Para

que un cambio en la cantidad de dinero se traduzca en una variación de los

precios nominales, es necesario que antes varíe la demanda monetaria. Y para

que la demanda monetaria varíe es necesario que los agentes tengan algún motivo

racional para comprar más o menos. Ese motivo racional es el que se explica con

el efecto encaje real. En economía ninguna explicación es completa sino está

asociada a la conducta racional de los agentes.

En la literatura

el efecto encaje real se asocia al nombre del economista británico Arthur Cecil

Pigou (1877 – 1959). Otros economistas lo han tematizado dando lugar a la

identificación de diversos mecanismos por medio de los cuales se producen los

cambios en las variables nominales de la economía. Esto se resume en la gráfica

5. Vamos explicar sucesivamente esos

mecanismos empezando por el efecto Pigou.

Gráfica 5

Supongamos, siguiendo

a Pigou, que los precios nominales se reducen en una proporción cualquiera,

permaneciendo inalteradas todas las otras variables reales y nominales. Al

reducirse los precios los encajes nominales de todos los agentes se

revalorizan, es decir, aumenta su poder de compra, de tal forma que el encaje

real detenido en ese momento es mayor que el encaje real deseado. Los agentes

sólo pueden reestablecer el equilibrio gastando más en toda clase de bienes y

servicios. Todos los agentes actúan de la misma forma. Los precios tenderán a

aumentar el proceso de ajuste de los encajes sólo se detendrá cuando los

precios hayan retornado a su nivel inicial. Puede hacerse un razonamiento

análogo suponiendo no una reducción de precios sino un aumento en la cantidad

de dinero nominal (Se sugiere al lector hacer ese razonamiento).

Podemos

denominar el efecto descrito como el efecto directo sobre el mercado de bienes.

Esta idea se encuentra ya en autores antiguos como Cantillon y Hume. Existe un

efecto indirecto por la vía de la tasa de interés. Este ha sido tematizado por

muchos autores además de los referenciados en la gráfica 5. Nos limitaremos a

esos tres.

Ante un cambio

en la cantidad de dinero, los agentes pueden buscar ajustar su saldo mediante

operaciones en el mercado de crédito. Tratarán de reducir su saldo prestando parte

o la totalidad del exceso de dinero. Como la demanda de créditos está dada,

esto debe provocar una reducción en la tasa de interés nominal. Algunos agentes

al tener un costo menor de endeudamiento aumentarán sus compras de bines de

consumo financiadas con crédito, este es el efecto Metzler. Los empresarios verán

que con una tasa de interés menor algunos proyectos de inversión se hacen

viables y aumentarán su demanda de bienes de capital. Esto es lo que pensaban Keynes

y Wicksell. Esa demanda adicional provocará un alza de precios que solamente se

detendrá cuando los precios alcancen el nivel de los saldos reales al nivel

deseado por los agentes.

V.

Irving

Fisher y la teoría cuantitativa.

Empezamos con

Irving Fisher (1867-1947) porque su versión de la teoría cuantitativa y su

teoría de la relación entre el interés real y el interés nominal son las

generalmente acogidas en los manuales de economía y finanzas. En efecto, la

teoría cuantitativa del dinero que se presenta en los manuales de macroeconomía

tiene su origen en la obra de Irving Fisher “The

Purchasing Power of Money”, publicada en 1911. En el prefacio a esta obra,

Fisher indica que su objetivo es “reestablecer y ampliar la vieja teoría

cuantitativa del dinero”. El punto de partida es la ecuación general de

cambios. Fisher la construye de la siguiente manera:

“En toda compra-venta el dinero y las mercancías son

equivalentes ipso facto; por ejemplo, el dinero pagado por el azúcar, es

equivalente a la cantidad de azúcar comprada. En el conjunto de cambios de un

año, el total de la moneda pagada tiene un valor igual al valor total de los

bienes comprados. Tenemos una ecuación con dos miembros, de un lado el dinero,

del otro los bienes. El lado del dinero es la cantidad de moneda pagada y que

puede ser considerada como el producto de la cantidad de moneda por su

velocidad de circulación. El lado de los bienes se compone del producto de la

cantidad de bienes por sus precios respectivos”

Sea M la

cantidad promedio de dinero en circulación en un país determinado y V la tasa

de recuperación del dinero en su función de contrapartida en el intercambio, es

decir su velocidad de circulación. Sea P1,

P2…Pn

los precios de los bienes y Q1,

Q2 …Qn

las cantidades cambiadas de cada uno de ellos.

Podemos escribir:

MV

= P1Q1

+ P2Q2

+………..PnQn

MV

= ∑PiQi

A esta

formulación, que ya está implícita en el análisis clásico, Fisher la introduce

dos modificaciones. Reemplaza los precios individuales por un índice ponderado

de precios P y todas las cantidades por un volumen global de transacciones T.

Adicionalmente, introduce otra forma de dinero además del efectivo: los

depósitos bancarios transferibles de una cuenta a otra.

M´ es el volumen de esos depósitos y V´ su velocidad de circulación. Se obtiene

así la conocida ecuación de cambios:

MV

+ M´V´ = PT

Esta es una

identidad evidente que nadie pone en duda. Para pasar de esa identidad a una

teoría del valor de la moneda es preciso establecer las relaciones que existen

entre sus términos.

Imaginemos que

se duplica la cantidad de efectivo,

M. ¿Qué ocurre? Los precios de duplican, responde Fisher. Veamos por qué es

así:

En primer lugar

M´ también se duplica. Según Fisher la relación M´/M está determinada por las

prácticas bancarias y es estable. Los bancos mantienen una relación constante

entre el volumen de depósitos y sus reservas de efectivo y

los agentes económicos también mantienen una relación estable entre sus

operaciones en efectivo y sus operaciones mediante depósitos.

Las velocidades

de circulación V y V´ también permanecen constantes pues ellas dependen de

factores tales como la densidad de población, la rapidez de los transportes,

los medios técnicos y las costumbres de pago prevalecientes. Pero en todo caso,

señala Fisher, no guardan relación alguna con la cantidad de dinero y depósitos

en circulación ni con el nivel de precios. Este es un punto fundamental porque si la

velocidad de circulación es afectada por la variaciones en M o en P tota la

teoría se derrumba. Como veremos más adelante al examinar la obra de Keynes

buena parte de su argumentación se apoya en la negación del supuesto de que la

velocidad de circulación es constante. Al respecto Fisher señala:

“…nadie ha formulado y, según parece no es posible

formular, buenas razones que expliquen por qué las velocidad de circulación del

efectivo o de los depósitos difieran según que la cantidad de moneda sea más o

menos abundante”

Queda,

finalmente, T. Según Fisher, también permanece constante:

“el nivel

corriente de los negocios depende de la abundancia más o menos grande de

recursos naturales y del desarrollo más o menos avanzado de las condiciones técnicas

de producción”

Con base en

estos argumentos, el resultado es evidente. Al duplicarse M se duplica M´,

permaneciendo constantes V, V´y T, es forzoso que los precios se dupliquen.

Fisher consideró

que para el caso de una economía abierta y bajo patrón oro estricto, es decir,

con tipos de cambio fijos, el alza de P tendría un efecto sobre M. Al elevarse

los precios la balanza comercial del país se hace deficitaria lo que dará lugar

a exportaciones de oro y plata reduciéndose por tanto la cantidad de efectivo,

M. Esto hará que los precios se reduzcan en el país al tiempo que aumentan en

el extranjero. Este es el mecanismo de ajuste de la balanza comercial, ya

expuesto por Hume, que de forma alguna invalida las conclusiones de la teoría

cuantitativa.

Fisher admite,

era muy buen economista para no hacerlo, la existencia de efectos transitorios

que se producen antes de que se produzcan los efectos duraderos y de largo

plazo. Cuando aumenta la cantidad de dinero:

“… los préstamos aumentan como consecuencia del

retardo en el ajuste de la tasa de interés. Esta situación es ventajosa para

los empresarios, cuyas demandas de crédito tienden a dar más extensión a la

circulación de depósitos. A su turno esta extensión tiene a acentuar el alza de

los precios lo cual refuerza el crecimiento de la velocidad de circulación,

compensada, es verdad, en un cierta medida, por un crecimiento del volumen

global de transacciones. Una vez que la tasa de interés ha alcanzado la tasa de

crecimiento de los precios, que los préstamos y depósitos en los bancos han

llegado al límite que les impone el estado de las reservas bancarias y otras

condiciones, del hecho de que los precios dejen de aumentar, se sigue la

necesidad de un nuevo ajuste. Aquellos que han dado a sus negocios una

extensión exagerada, van a encontrar insoportables esas tasas de interés

elevadas. De allí se siguen las quiebras que caracterizan las crisis. Se

produce una reacción y un movimiento en el sentido contrario se produce. Cuando

los precios empiezan a caer el proceso se acelera por razones exactamente

inversas a las que operan en el sentido contrario”

Para entender

bien el anterior planteamiento es preciso examinar la teoría del interés de

Fisher, quien consagró dos libros al tema, uno de 1907 y otro de 1930. En

primer lugar hay que entender la distinción entre tasa de interés real y tasa

de interés real. Fisher la formula de la siguiente manera:

“Decir que la tasa de interés es del 4% significa

que una cantidad de bienes que este año valen $ 100 equivale a una cantidad de

bienes que el año próximo tendrán un valor de $ 104. En esta formulación se

observa que los ´bienes´ no están expresados en sus propias unidades – libras,

metros, galones, etc. – sino en términos de una medida de valor. Usualmente, el

dinero es la medida de valor adoptada. Esas sumas de dinero, $ 100 y $ 104, se

cambian nominalmente, pero en realidad son solo las medidas de los ´bienes´ que

se intercambian. Cuando un hombre presta $ 100 este año con el propósito de

obtener $ 104 el año siguiente, lo que él está sacrificando no son cien dólares

de dinero sino una cantidad de bienes como alimentos, ropa, libros o viajes que

tienen un valor de $ 100 con el propósito de obtener un año más tarde cierta

cantidad de bienes que él desea y que tendrán un valor de $ 104. El hecho de

que ambos conjuntos de bienes están expresados en dinero introduce un factor

monetario en el problema del interés. El interés entendido como la prima por el

intercambio entre el valor monetario de unos bienes presentes y el valor

monetario de unos bienes futuros; no es por tanto un asunto sólo de bienes sino

también un asunto monetario”.

Supongamos que

alguien presta a otra persona 100 kilos de papas con el compromiso de recibir

un año más tarde 110 kilos de papas. La tasa de interés asociada a esta

transacción será del 10% y la podemos llamar “tasa de interés-papa” porque está

expresada en las mismas unidades del bien transado. Si todos los bienes se

prestaran en especie tendríamos tantas tasas de interés como bienes existen:

tasa de interés trigo, tasa de interés casas, etc. Keynes le dio el nombre de “tasa de interés

propia” a la tasa de interés de un bien medida en términos de sus propias

unidades.

Las llamaremos con Fisher tasas de interés reales.

El concepto

central de la teoría del interés real es el de preferencia-temporal. Así como

en la teoría de los precios la razón de intercambio de un bien por otro está

determinada por la relación de sus utilidades según la apreciación subjetiva de

los cambistas; el interés entendido como la razón de intercambio entre los

bienes presentes y los bienes futuros surge también de un rasgo propio de la

naturaleza humana de acuerdo con el cual la gente prefiere los bienes presentes

a los bienes futuros. En lugar de bienes presentes y bienes futuros, Fisher

prefiere hablar de ingreso (Income) entendido como un el flujo de disfrute derivado

del uso o la posesión de un bien.

Todos los bienes proveen un flujo de ingresos entendido de esa forma. Es de la

preferencia sobre un flujo de ingresos presente sobre un flujo fe ingreso

futuro de donde surge el interés. Y es de la existencia de ese interés de donde

surge la diferencia entre el valor presente y el valor futuro de un bien. De

esta forma Fisher cree haber superado el razonamiento circular que implica

deducir el valor del interés de la diferencia entre el valor presente y el

valor futuro de los bienes en la medida en que dicha diferencia depende del

interés.

La tasa de

interés real depende de la magnitud de ingreso esperado, su distribución en el

tiempo y la mayor o menor certeza de obtenerlo. La tasa de interés real de

algunos bienes medida en sus propias unidades puede ser igual a cero o incluso

negativa. Por ejemplo un bien perecedero que digamos se deteriora a una tasa

anual de 10% puede ser prestado a una tasa de -10%. Si de 100 kilos de arroz

guardados en un silo al cabo de un año sólo serán aprovechables 90; entregar

esos cien kilos hoy a cambio de 90 o un poco más un año más tarde, equivale a

prestarlos a una tasa de interés negativa. La razón por la cual no se observan

tasas de interés negativas resulta del hecho de que los artículos perecederos

no son usados como medida de valor. El dinero, la medida usual del valor, es

durable y puede ser almacenado a bajo costo. Por esa razón la tasa de interés

en términos de dinero o tasa de interés nominal nunca puede ser negativa. La

tasa de interés real si puede serlo.

Supongamos un

préstamo de 100 barriles de petróleo pactado a una tasa de interés de 10%. Si

el precio del petróleo, $ 1 el barril, es el mismo hoy y dentro de un año, la

tasa de interés será la misma en términos de petróleo y en términos de dinero:

10%. En efecto, si $ 100 hoy equivalen a 100 barriles de petróleo y $ 110 un

año más tarde equivalen a 110 barriles de petróleo.

Tasa

de interés petróleo = (110 barriles – 100 barriles)/100 barriles = 10%

Tasa

de interés nominal = ($ 110 - $100)/ $ 100 = 10%

Supongamos ahora

que el precio del barril de petróleo se incrementa en 20%. En ese caso, $ 100

equivalen hoy a 100 barriles de petróleo y $ 110*1,2 equivalen 110 barriles de

petróleo un año después.

Tasa

de interés petróleo = (110 barriles – 100 barriles)/100 barriles = 10%

Tasa

de interés nominal = ($ 132 - $ 100)/$100 = 32%

La relación

existente entre el interés y la apreciación implica que el nivel de la tasa de

interés es relativo a la unidad de medida. Sea r la tasa de interés real o tasa

de interés petróleo; i la tasa de interés nominal y ṗ la tasa esperada de

incremento en el precio. La relación entre la tasa de interés nominal, la tasa

de interés real y el incremento esperado de los precios, puede expresarse

mediante la siguiente fórmula, conocida como la fórmula de Fisher:

i

= r + ṗ + r* ṗ

Podemos ahora

volver al problema del impacto transitorio de las variaciones de la cantidad de

dinero sobre la actividad económica. En la fórmula de Fisher el ajuste de la

tasa de interés nominal supone que los cambios en el nivel de precios son

previstos perfectamente. Cuando los precios aumentan rápidamente y la tasa de

interés nominal no se ajusta inmediatamente, se produce una reducción en la

tasa de interés real y el consecuente incremento de la inversión característico

de la fase expansiva del ciclo económico. En el período que media entre el

incremento inicial de la cantidad de dinero y la elevación proporcional del nivel

de precios, la moneda tiene un efecto sobre la actividad económica real. Este

es el enfoque característico de la teoría monetaria neo-clásica el cual le

permite explicar al mismo tiempo el efecto del dinero sobre la tasa de interés

y sobre los precios. El primero es un efecto transitorio y de corto plazo; en

tanto que el segundo es un efecto duradero y de largo plazo.

VI.

Knut

Wickell y el mecanismo de la tasa de interés.

Knut Wicksell

(1851 – 1926) es un economista sueco especialmente notable en el campo de la

teoría monetaria y en el de las finanzas públicas. La política monetaria practicada por los

bancos centrales está basada, aunque muchos lo ignoran, en las teorías de

Wicksell. La teoría moderna de la elección pública tiene también fundamento en

sus trabajos de finanzas públicas.

Su teoría monetaria

parte de una crítica de la teoría cuantitativa en su formas más simples que

conducen a la idea de que el dinero es completamente neutral. Señala:

“…frecuentemente los economistas van demasiado lejos

cuando suponen que las leyes económicas deducidas para una economía de trueque,

pueden aplicarse sin calificaciones a las condiciones efectivas de la economía

en las cuales la moneda interviene prácticamente en todos los intercambios y

las inversiones o transferencias de capital. La máquina ideal funcionando sin

fricciones y sin lubricante no se ha inventado todavía.”

Wicksell rechaza

el enfoque mecanicista de la teoría cuantitativa según el cual los cambios en

la cantidad de dinero se traducen en cambios proporcionales en el nivel de

precios y que, en consecuencia, la cantidad de moneda en circulación es

irrelevante.

“Que una cantidad grande o pequeña de dinero puedan

asegurar el desarrollo del mismo nivel de actividad si el precio de los bienes

se eleva o se reduce proporcionalmente a esa cantidad es una cosa. Otra cosa es

mostrar por qué tal cambio en los precios debe seguir siempre a un cambio en la

cantidad de dinero y describir cómo se produce eso”.

Como muchos de

sus contemporáneos, Wicksell se interesa por los efectos sobre la actividad

económica del desarrollo del sistema bancario de reservas fraccionadas que permite

la expansión de la oferta monetaria y del crédito de forma casi ilimitada.

“El uso o el abuso de la moneda puede influenciar

muy activamente los intercambios y las transacciones de capital. Por medio del

dinero, por ejemplo por el establecimiento del papel moneda, es posible – y en

realidad eso ocurre muy frecuentemente – destruir grandes volúmenes de capital

y llevar la vida económica de una sociedad a una confusión desesperante. Por otra parte, con un uso racional de la

moneda es posible promover activamente la acumulación de capital real y la

producción en general. No significa esto que la moneda y el crédito sean un

sustituto del capital real; pero con su ayuda es posible facilitar el proceso

de ahorro y la restricción al consumo presente que es la fuente de acumulación

del capital real”

Siguiendo a

Wicksell, podemos distinguir entre una economía de crédito simple y una

economía de crédito organizado. En la primera no existen bancos ni ninguna

clase de intermediarios financieros. Los prestamistas y los prestatarios se

relacionan directamente unos con otros para pactar las condiciones de los

créditos. La tasa de interés depende del volumen de ahorro que se ofrece en el

mercado y de la demanda de fondos de los inversionistas. El rasgo característico

de una economía de crédito organizado es la aparición de un nuevo personaje, el

banco, cuya presencia modifica radicalmente el mercado de crédito y la

determinación de la tasa de interés.

“Los bancos no son como las personas privadas,

limitadas en sus préstamos por sus propios fondos, ni incluso por los medios

puestos a su disposición por los ahorradores. Por la concentración en sus manos

de los depósitos privados que son constantemente reaprovisionados por nuevas

entradas a la misma velocidad en que se producen los retiros, ellos poseen un

fondo de préstamos que siempre es elástico y que, bajo ciertas hipótesis,

inagotable. Con un sistema de puro crédito, los bancos pueden siempre

satisfacer una gran de demanda de préstamos a tasas sin embargo bajas”

Ese es el rasgo

fundamental de las economías modernas: la existencia de un sistema de crédito

organizado que puede expandir la cantidad de dinero en circulación y la oferta

de crédito de forma casi ilimitada. En esa economía la tasa de interés

monetaria es fijada por el sistema bancario.

En una economía

de crédito organizado y bajo un sistema de reservas fraccionadas las

variaciones en la cantidad de dinero son el resultado de la expansión y

contracción del crédito otorgado por los bancos. Todo cambio en la cantidad de

dinero se traduce, finalmente, en un cambio proporcional en el nivel de

precios. El objeto de la teoría monetaria es entender cómo se produce eso, es

decir, entender el proceso mediante el cual se llega al resultado de la teoría

cuantitativa. ¿Cuál es el mecanismo de transmisión del impulso monetario?

Para explicar el

mecanismo de transmisión del impulso monetario, Wicksell distingue, de forma

similar a Fisher, entre tasa de interés natural (también la llama real o normal)

y tasa de interés bancaria o monetaria. Sobre esta última basta con decir que

es la fijada por los bancos por los créditos que otorgan al sector real. Veamos

la tasa natural:

“Existe una tasa de interés sobre los créditos que

es neutra frente a los precios en el sentido de que a su nivel éstos no tienen

ni aumentar ni a disminuir. Esa tasa es necesariamente la misma tasa de interés

que se fijaría por la oferta y la demanda si no existiera dinero y los

préstamos se efectuaran en la forma de capital real. Esa esa es la tasa natural de interés”

Es este otro

texto Wicksell se sitúa claramente en el terreno de la tradición clásica y

neo-clásica que concibe una economía sin moneda en la cual se determinan las

variables fundamentales de la economía:

“Puede suponerse en teoría que el empresario presta

en especie bienes de consumo a los capitalistas y que los gasta en el pago,

también en especie, de salarios y rentas. Al final del período de producción,

el empresario reembolsa el crédito tomando de su propio producto, sea directamente

o después de haberlo cambiado contra otros bienes – suponiendo que los precios

relativos no han cambiado. Si este procedimiento fuera adoptado por todos los

empresarios que trabajan con capital prestado, la competencia haría nacer una

cierta tasa de interés que debe ser pagada a los capitalistas en la forma de un

bien u otro. El monto de esa tasa de interés sería determinado por la oferta y

la demanda de capital”

En otro texto

Wicksell precisa que la tasa de interés en una economía no-monetaria se igual

finalmente a la productividad marginal del capital. La tasa normal de interés

es definida como “el beneficio realizado sobre el capital invertido el cual a

su turno depende de la productividad y de la abundancia relativa del capital

real, o mejor, en el lenguaje de la economía política moderna, de su

productividad marginal”

Recapitulemos:

1.

El método de Wicksell

consiste en imaginar una economía no-monetaria para posteriormente examinar las

consecuencias que se derivan de la introducción del dinero. Este es el enfoque

dicotómico característico de toda la economía, clásica y neo-clásica.

2.

En ese mundo sin moneda

la tasa de interés está determinada por la oferta y demanda de capital real y

en definitiva corresponde a la productividad marginal del capital.

3.

El rasgo distintivo de

la economía monetaria es la aparición de un nuevo agente: los bancos. Los bancos pueden expandir la cantidad de

dinero mediante el otorgamiento de créditos.

4.

En una economía

monetaria la tasa monetaria está en su nivel natural cuando no se registran

tendencias ni al alza ni a la baja en los precios. Es este situación la

economía monetaria se comporta exactamente como la economía no-monetaria y la

moneda es neutral.

De acuerdo con

lo anterior, las divergencias entre la economía no-monetaria y la economía

monetaria surgen de la divergencia entre la tasa de interés bancaria y la tasa

de interés natural o normal.

Consideremos,

inicialmente, una economía monetaria de crédito simple. En este caso, en el

mercado de crédito oferente y demandante se relacionan directamente. El agente

que por cualquier razón decide ahorrar parte de su ingreso puede elegir entre

prestar su dinero a un tercero o emplearlo él mismo de forma productiva. Si el

prestador no está dispuesto a pagarle por su ahorro monetario como tasa de

interés por lo menos la tasa de rendimiento que él mismo puede obtener

empleándolo como capital productivo, evidentemente el ahorrador preferirá la

segunda alternativa. Por tanto, esas dos tasas – la tasa monetaria a la cual se

otorgan los créditos y la tasa esperada de rendimiento del capital – no pueden

deferir de forma significativa. Dada una cierta propensión al ahorro y una

función de productividad marginal del capital, el mercado de crédito alcanza su

nivel de equilibrio. ¿Qué ocurre si se presenta una perturbación? Para Wicksell

esto normalmente ocurre por cambios en el rendimiento esperado del capital

(innovaciones, nuevos mercados, etc.)

“Si las perspectivas del empleo de capital se hacen

más prometedoras, la demanda aumentará y en principio excederá a la oferta; las

tasas de interés aumentará y estimularán el ahorro y al mismo tiempo la demanda

de los empresarios se contraerá hasta el punto en que un nuevo equilibrio sea

alcanzado a una tasa de interés ligeramente más elevada”

Como la cantidad

de moneda permanece inalterada, Wicksell supone que el ajuste en el mercado de

crédito se produce sin afectar el nivel general de precios y alterando

solamente los precios relativos. Al respecto señala:

“…la suma de ingresos en dinero excederá

ordinariamente el valor monetario de los bienes de consumo anualmente

producidos, pero el excedente ingresos – es decir, lo que es anualmente

ahorrado e invertido en la producción – no engendra una demanda adicional de

bienes presentes sino una demanda de trabajo y tierra para la producción

futura”

Consideremos

ahora el caso de la economía de crédito organizado. Supongamos que los bancos

fijan la tasa de interés bancaria a un nivel inferior a la tasa de interés natural.

“En principio el ahorro se desestimulará y por esta

razón habrá una demanda incrementada de bienes y servicios de consumo presente

(…) En segundo lugar, aumentarán las oportunidades de beneficio de los

empresarios (…) La demanda por la producción futura de bienes aumentará (…) Los

precios de los factores de producción se elevarán aumentando los ingresos de

los trabajadores, los propietarios de tierra, etc. ”

Este aumento en

los ingreso se trasladará al mercado de bienes de consumo cuyos precios

tenderán a aumentar.

“Naturalmente no es imposible que el alza de precios

sea neutralizada, en cierta medida, por un aumento en la producción, por

ejemplo, si anteriormente había desempleo o si los salarios más elevados

conducen a horarios de trabajo más largos (...) Pero todas esas consideraciones

son secundarias. En una primera aproximación podemos suponer que todos los

recursos productivos están empleado plenamente, de tal suerte que una demanda

acrecentada de moneda tomará la forma de una rivalidad entre los empleadores

por el trabajo, las materias y los recursos naturales; lo cual conducirá a un

aumento de sus precios e, indirectamente, como consecuencia del ingreso

aumentado de los trabajadores y de los propietarios de tierra a un alza de

precios de todos los bienes de consumo, además de la ocasionada por la

disminución del ahorro”

Esto es lo que

se conoce como el proceso acumulativo de Wicksell. ¿Por qué se detiene? ¿Por

qué los precios no suben de forma indefinida? Por dos razones.

La primera por

los límites a la expansión del crédito que impone el régimen de patrón oro. En

efecto, la oferta monetaria aumenta por la acción de los bancos. Cuando estos

reducen su tasa de interés para estimular la demanda de crédito de los

empresarios lo hacen en razón de que en el conjunto del sistema se ha

presentado un aumento en las reservas de oro. La única forma de poner eso oro o

el dinero convertible en circulación es bajar la tasa de interés. Sin embargo,

la relación entre reservas y depósitos impone un límite a la expansión del

crédito. Una vez alcanzado o superado éste los bancos tienen que limitar la

expansión del crédito y esto sólo pueden hacerlo aumentando la tasa de interés.

La segunda razón

tiene que ver con la realización de inversiones excesivas en proyectos que

finalmente no permiten obtener el rendimiento esperado y ponen a los

empresarios arriesgados en la imposibilidad de cumplir con los compromisos

crediticios. Los incumplimientos y las quiebras se multiplican elevando el

riesgo. Ante esto los bancos empiezan a limitar el crédito elevando las tasas

de interés.

El proceso

acumulativo también puede desencadenarse por un cambio en el rendimiento

esperado de las inversiones, como consecuencia, por ejemplo, de una innovación.

Cuando un cambio de este tipo se produce la tasa de interés real se eleva sin

que se produzca un aumento inmediato de la tasa monetaria. “Un aumento de la

tasa real – escribe Wicksell- no debe provocar inmediatamente un alza

correspondiente en la tasa bancaria”.

En esas condiciones los empresarios aumentan la demanda de crédito y demanda

recursos productivos destinados a las nuevas actividades. Los precios tienen a

subir y los empresarios demandan nuevos créditos. Los bancos, por su parte,

aumentan sus préstamos sin que crezcan correspondientemente los depósitos. La

relación entre reservas y créditos tiene a disminuir, lo cual empieza a

provocar un alza en la tasa bancaria. Si el alza es insuficiente, empiezan a

aparecer lo que Wicksell denomina “las esperanzas exageradas de ganancias

futuras”. A partir de algún momento “la demanda de créditos bancario supera en

mucho el nivel normal y, para protegerse, los bancos pueden verse forzados a

aumentar las tasa bancaria incluso por encima del nivel normal o natural. Esto ocurre

con mayor razón si los signos de una crisis empiezan a aparecer, si la

confianza se resquebraja y si el crédito de las grandes instituciones es el

único aceptado”

Tanto Wicksell

como Fischer explican las fases de expansión y contracción propias del ciclo

económico como un resultado de la elasticidad de la oferta monetaria propia de

un sistema bancario de reservas fraccionadas. La conclusión que se sigue para

la política monetaria es evidente. Como la tasa de interés bancaria está en su

nivel natural cuando no se presentan tendencias inflacionarias o

deflacionarias, la política que deben seguir los bancos es elevar la tasa de

interés bancaria cuando los precios muestran tendencia al alza y reducirlas en

caso contrario.

Bibliografía

Benetti, Carlo.

(1990) Moneda y teoría del valor.

Fondo de Cultura Económica, México, 1990

Fisher, I.

(1911). The Purchasing Power of Money.

Macmillan, New York.

Fisher,

Irving (1907). The rate of interest,

Macmillan, New York.

Galbraith, J. K.

(1975,1983). El dinero. Ediciones

Orbis S.A. Barcelona, 1983.

Keynes,

J.M (1936, 2000). Teoría General de la

ocupación, el interés y el dinero. Fondo de Cultura Económica, México.

Mankiw, N.G.

(2006, 2010). Macroeconomía. Antoni

Bosch, Editor; Mayol Ediciones S.A. Bogotá.

Marchal y

Lecaillon. (1967) Les flux monétaires.

Histoire des théories monétaires. Editions Cujas, Paris.

Menger, Carl.

(1871, 1996). Principios de economía

política. Editorial Folio, Barcelona, 1996.

Pascallon,

Pierre (1985) Theorie Monetaire. Les

éditions de l´epargne. Paris, 1985. Página 11.

Patinkin,

D. (1959). Dinero, interés y precios. Aguilar,

Madrid, 1959.

Wicksell, K.

(1934). Lectures on Political Economy.

Routledge. London.

LGVA

Marzo de 2014.